الگوی مثلث کاهشی؛ قسمت سیزدهم آموزش تحلیل تکنیکال ارزهای دیجیتال (ریدایرکت شد)

الگوی مثلث کاهشی (Descending Triangle) در روند صعودی و نزولی یک پترن نموداری در تحلیل تکنیکال ارز دیجیتال است که به آموزش آن میپردازیم.

در ادامه دوره آموزش رایگان تحلیل تکنیکال ارزهای دیجیتال، به معرفی الگوی مثلث کاهشی (Descending Triangle) میپردازیم. این پترن بسیار شبیه به الگوی مثلث افزایشی است که در جلسه پیش بهطور کامل به آن پرداختیم. به این خاطر، از ذکر مواردی که عینا شبیه به الگوی مثلث افزایشی است، صرف نظر میکنیم.

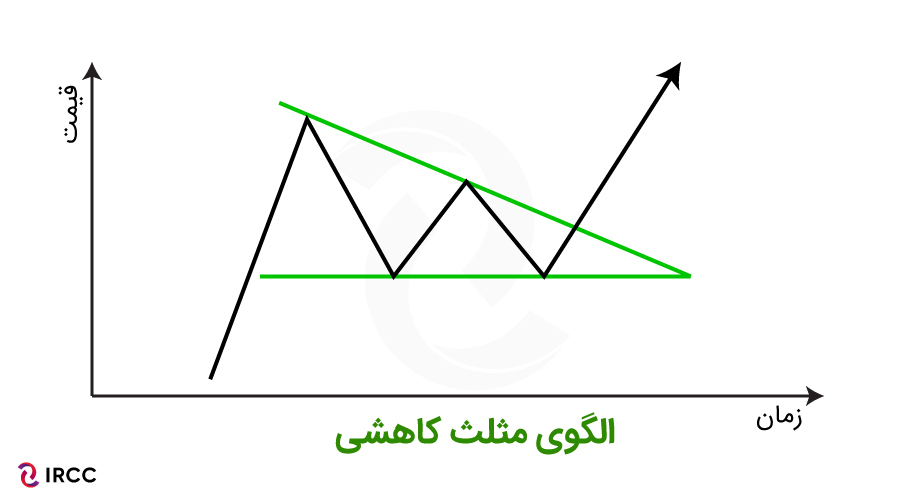

شکل الگوی مثلث کاهشی

الگوی مثلث کاهشی به صورت یک مثلث بوده که ضلع پایینی آن افقی و ضلع بالایی آن یک خط مورب با شیب منفی است.

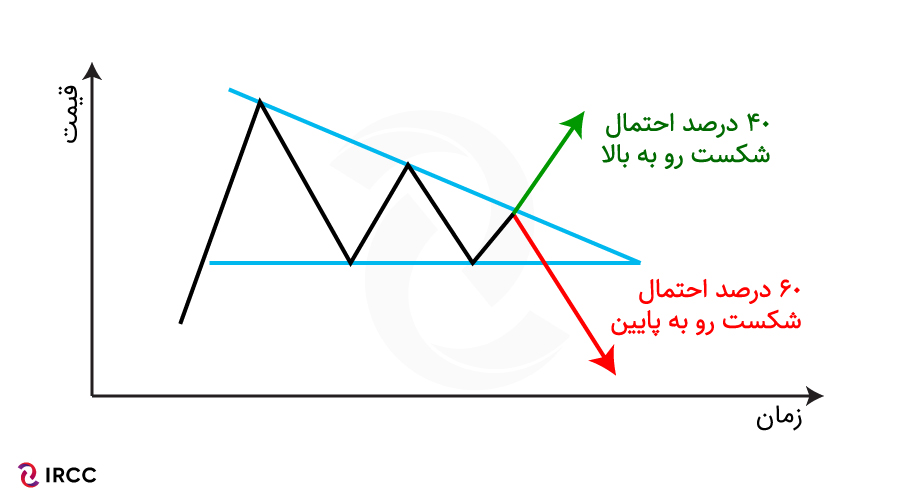

در مورد الگوی مثلث کاهشی همانند مثلث افزایشی، قیمت میتواند این الگو را هم از سمت بالا و هم از سمت پایین بشکند. برای بررسی احتمال شکست الگو (از بالا یا از پایین) به تحقیقات بولکوفسکی مراجعه میکنیم. او پس از بررسی 1166 پترن مثلث کاهشی نتیجه گرفت که در 63 درصد مواقع، این الگو به سمت پایین شکسته میشود و 37 درصد مواقع این الگو تمایل دارد که به سمت بالا شکسته شود. با تقریب کوچکی میتوان نتیجه گرفت که:

در الگوی مثلث کاهشی، احتمال شکست رو به بالا 40 درصد و احتمال شکست رو به پایین 60 درصد میباشد.

توجه داشته باشید این پترن یک تفاوت با الگوی مثلث افزایشی دارد که در قسمت بررسی درصد خطا به آن اشاره خواهیم کرد.

در مورد روند قیمت هم باید بگوییم این الگو هم در یک روند صعودی و هم در یک روند نزولی ایجاد میشود. در مورد نحوه برخورد کندلها با خطوط روند این الگو و شمایل آن، توصیهها کاملا مشابه با مثلث افزایشی است، لذا بهتر است که جلسه قبل را نیز مطالعه نمایید.

مهمترین مسئله در مورد الگوی مثلث کاهشی این است که بایستی درون الگو با کندلها پر شوند. در واقع نباید فضای خالی درون پترن وجود داشته باشد. اگر الگوی مثلثی را پیدا کردید که کندلها بیشتر تمایل دارند در نزدیکی یکی از خطوط روند نوسان کنند، بدانید که الگوی مثلث را اشتباه تشخیص دادهاید.

در تصویر زیر شکل صحیح الگوی مثلث کاهشی را مشاهده میفرمایید.

در این مثال همانطور که ملاحظه میکنید، تعداد برخورد با خطوط الگو بسیار زیاد است و از طرفی درون پترن با کندلها پر شده و به خوبی قیمت بین خطوط نوسان کرده است. لذا این مثالی از یک الگوی صحیح است.

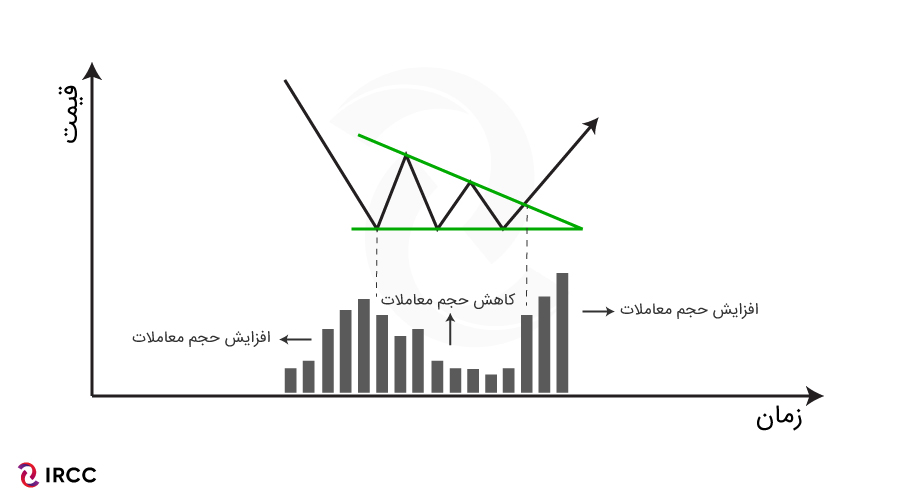

اعتبار الگوی Descending Triangle

برای بررسی اعتبار الگو به حجم معاملات دقت کنید. در ابتدای تشکیل این الگو، بایستی حجم معاملات بالا بوده و به مرور حجم معاملات کاهش یابد. در حین تشکیل الگو بایستی حجم معاملات نیز کاهش یابد. هنگام شکست، بهتر است خروج از پترن با حجم بالا صورت پذیرد. البته حجم بالای معاملات در هنگام خروج از الگو ضروری نیست اما بهتر است این اتفاق بیافتد.

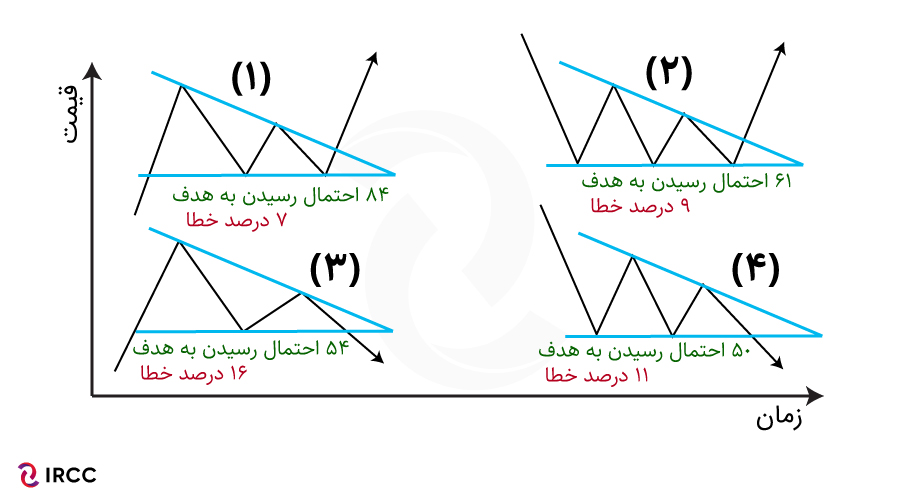

بررسی درصد خطا

در مورد درصد خطای این الگوی نموداری، بایستی 4 حالت زیر را بررسی کنیم. در جلسه قبل و در الگوی مثلث افزایشی این تقسیمبندی نیازی نبود، به این دلیل که درصد خطای پترن، در چهار حالت ممکن، یکسان بود. اما در مورد این الگو تفاوتهای زیادی وجود دارد. لذا بایستی به طور مجزا به بررسی درصد خطای این الگو پرداخته شود.

- حالت 1 – تشکیل مثلث در روند صعودی و شکست رو به بالا

- حالت 2 – تشکیل مثلث در روند نزولی و شکست رو به بالا

- حالت 3 – تشکیل مثلث در روند صعودی و شکست رو به پایین

- حالت 4 – تشکیل مثلث در روند نزولی و شکست رو به پایین

بررسی حالت 1:

این حالت کمترین درصد خطا را داشته و در عین حال بیشترین احتمال در رسیدن به تارگت مثلث را دارد. اگر پیش از تشکیل مثلث کاهشی، روند قیمت صعودی بود و پس از تشکیل الگو، قیمت الگوی مثلث کاهشی را رو به بالا شکست، احتمال خطا 7 درصد و احتمال رسیدن به هدف قیمت (در زیر آموزش داده خواهد شد) 84 درصد است. این حالت، بهترین عملکرد را در میان دیگر حالتها دارد. در صورت مشاهده این حالت میتوان با ریسک بسیار کمی وارد ترید شد.

بررسی حالت 2:

اگر روند قیمت پیش از تشکیل الگوی مثلث کاهشی، نزولی باشد و پس از تشکیل پترن، قیمت الگوی مثلث کاهشی را رو به بالا بشکند، احتمال خطا 9 درصد و احتمال رسیدن به هدف الگو، 61 درصد است.

بررسی حالت 3:

اگر روند قیمت پیش از تشکیل الگو، صعودی باشد و پس از تشکیل الگو، قیمت، الگو را به سمت پایین بشکند، درصد خطا 16 درصد و احتمال رسیدن به هدف الگو، 54 درصد است.

بررسی حالت 4:

اگر روند قیمت پیش از تشکیل الگوی مثلث کاهشی، نزولی باشد و پس از تشکیل الگو، قیمت، الگوی را به سمت پایین بشکند، احتمال خطا 11 درصد و احتمال رسیدن به تارگت الگو، 50 درصد است.

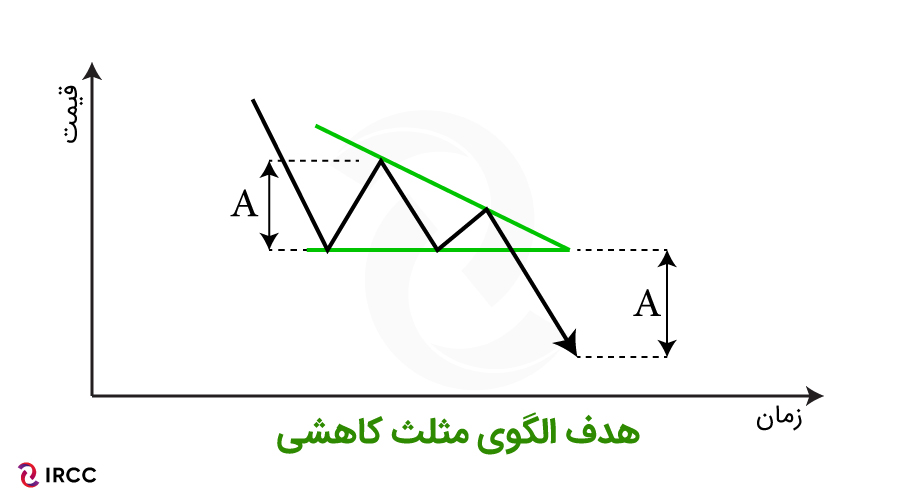

هدف الگوی مثلث کاهشی

در ادامه این قسمت، به محاسبه هدف الگوی مثلث کاهشی میرسیم. تا اینجا توانستیم الگوی مثلث کاهشی را تشخیص داده و اعتبار آن را بررسی کنیم. وقتی تمامی شرایط برای ورود مهیا باشد، گام نهایی محاسبه نقطه خروج یا تارگت این الگو است.

برای تعیین تارگت یا هدف پترن، ارتفاع الگوی مثلث را محاسبه کنید، این ارتفاع را به نقطه خروج از الگو اضافه کنید، قیمت بدست آمده تارگت این الگو است. برای زمانی که قیمت به زیر این الگو نفوذ کند، محاسبه تارگت به همین منوال خواهد بود. با این تفاوت که قیمت پس از شکست الگو به اندازه ارتفاع الگو، کاهش قیمت خواهد داد. برای روشن شدن موضوع تصویر زیر را مشاهده کنید.

در جلسه بعد به آموزش الگوی مثلث متقارن میپردازیم.

ادامه دوره: الگوی مثلث متقارن؛ قسمت چهاردهم آموزش تحلیل تکنیکال ارزهای دیجیتال

قسمت قبل: الگوهای مثلث افزایشی؛ قسمت دوازدهم آموزش تحلیل تکنیکال ارزهای دیجیتال

*در صورت داشتن سوال، کاربران میتوانند آن را در گروه تلگرامی اکسچینو مگ مطرح نمایند.

.gif)

.gif)

من این جلسات شما رو بخونم برای ترید کردن اماده ام؟

انشالله

سلام سپاس فراوان از سازندگان این سایت بسیار بسیار عالی و مفید،،،،،،،،،یه سوال من متوجه نشدم باید در تشکیل این الگو حجم معاملات بالا باشه یا پایین،،تشکر

سلام. در چنین الگوهایی، اعتبار زمانی زیاد میشه که حجم رو به کاهش باشه. یعنی ابتدای مثلث حجم بیشتری نسبت به انتها داشته باشه و موقع شکست، جهش حجم رو ببینیم

با سلام منظور از روند کاهشی یا افزایشی روند کلی بازاره یا لحظه ورود به مثلث

سلام. منظور روند پیش از ورود به مثلثه

با سلام و تشکر از مطالب خوب و مفید. لطفا نکات تابلو خوانی در ارز دیجتال هم قرار دهید

نظرات کاربران (7 نظر)

من این جلسات شما رو بخونم برای ترید کردن اماده ام؟

انشالله

سلام سپاس فراوان از سازندگان این سایت بسیار بسیار عالی و مفید،،،،،،،،،یه سوال من متوجه نشدم باید در تشکیل این الگو حجم معاملات بالا باشه یا پایین،،تشکر

سلام. در چنین الگوهایی، اعتبار زمانی زیاد میشه که حجم رو به کاهش باشه. یعنی ابتدای مثلث حجم بیشتری نسبت به انتها داشته باشه و موقع شکست، جهش حجم رو ببینیم

با سلام منظور از روند کاهشی یا افزایشی روند کلی بازاره یا لحظه ورود به مثلث

سلام. منظور روند پیش از ورود به مثلثه

با سلام و تشکر از مطالب خوب و مفید. لطفا نکات تابلو خوانی در ارز دیجتال هم قرار دهید